Půjčky pro nezaměstnané jsou v současné době poměrně rozšířené. Jelikož se podává žádost online a jen s několika dokumenty, je jejich zřízení jednoduché a rychlé. Nicméně s těmito druhy půjček se často pojí rizika, na které by měl dlužník myslet. Na co si dát u půjček pro nezaměstnané pozor? A existuje půjčka pro nezaměstnané?

Půjčky pro nezaměstnané jsou nabízeny především nebankovními institucemi, stejně jako například rychlé půjčky bez doložení příjmu. Pro bankovní domy je nezaměstnaný člověk nebo člověk bez stálého příjmu rizikem.

V případě nebankovních institucí je třeba, aby se měl dlužník na pozoru a uzavřel smlouvu pouze s ověřeným a důvěryhodným poskytovatelem půjčky pro nezaměstnané. Mezi nebankovními subjekty se totiž mohou objevit také podvodné instituce, a v tomto případě může být půjčka velkým rizikem.

Obsah článku

Existuje půjčka pro nezaměstnané? Jak ji získat, parametry, rizika

Rychlá půjčka pro nezaměstnané

SMS půjčka pro nezaměstnané

Půjčka pro nezaměstnané o víkendu

Okamžitá půjčka pro nezaměstnané a dlužníky

Hotovostní půjčka pro nezaměstnané

Alternativy půjček pro nezaměstnané a dlužníky – konsolidace, refinancování, kontokorent

Existuje půjčka pro nezaměstnané?

Existuje půjčka pro nezaměstnané? To je otázka, kterou si dennodenně pokládá spousta lidí. Obecně platí, že bez doložitelného příjmu společnosti nechtějí žadatelům příliš půjčovat. Lze však na trhu stále najít velké množství půjček, které se prezentují jako půjčky opravdu pro každého. U těchto půjček není potřeba příjem dokládat. Svým způsobem tedy ano, existuje půjčka i pro nezaměstnané.

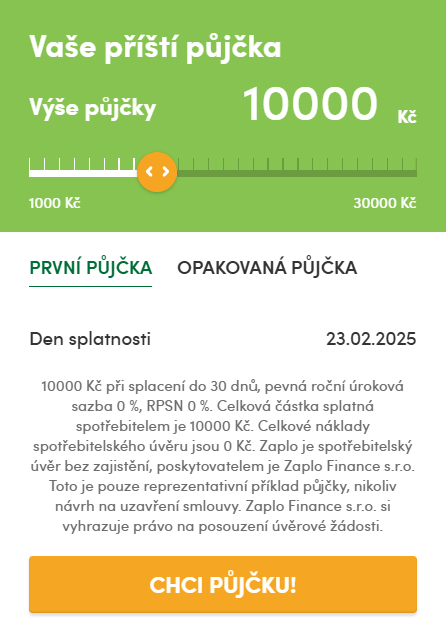

Příkladem je Zaplo půjčka, pro jejíž získání se příjem nedokládá, dochází však ke kontrole registrů. Je na místě poznamenat, že půjčka bez prokazování příjmů má svá pro i proti.

Bez prokázání příjmů je půjčka pro nezaměstnané riziková pro obě dvě strany. Bez dostatečného nebo bez pravidelného platu totiž hrozí velké riziko problémů se splácením a ani věřitel (poskytovatel) půjčky neví, jestli se mu půjčené peníze vrátí. I proto jsou rychlé půjčky pro nezaměstnané poskytovány s často vysokým úrokem.

Žadatel se nevystavuje jen vysokým úrokům, nýbrž také potenciální dluhové pasti. Pokud nemá žadatel pravidelný příjem nebo čelí exekucím, nemusí mít dostatek prostředků ke splácení půjčky. Je tak nutné promyslet, zda se tato půjčka vyplatí.

Pokud je žadatel schopný dluh splácet, jedná se o rychlé získání peněz nebankovní půjčkou.

Jak získat půjčku pro nezaměstnané

Podmínky půjčky pro nezaměstnané ve většině případů jsou:

- průkaz totožnosti (často i druhý doklad totožnosti)

- věk 18 – 65 let

- české občanství (někdy trvalý pobyt na území ČR)

- bankovní účet

Žadatel zpravidla nedokládá své příjmy a často není prověřen v registru dlužníků. Často lze půjčku pro nezaměstnané vyřídit online, což přispívá k rychlosti půjčky. Po schválení půjčky dochází obvykle k získání půjčených peněz téměř ihned.

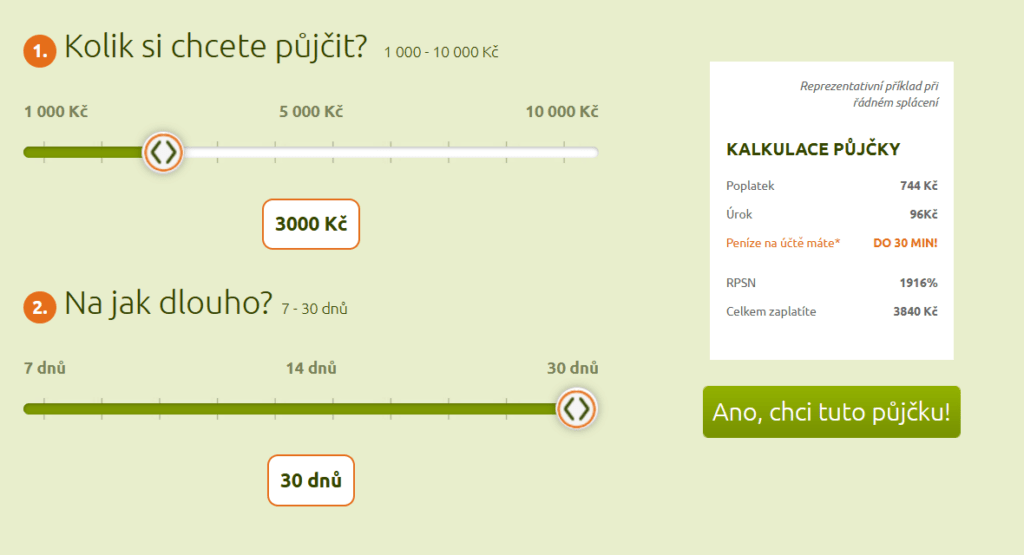

Je nutné mít na paměti, že tato půjčka obsahuje plno poplatků a úroků. Oproti klasické bankovní či nebankovní půjčce s doložením příjmů je půjčka pro nezaměstnané vysoce zúročena. Pokud dlužník nesplácí včas, hrozí mu vysoké sankce.

Půjčka pro nezaměstnané – důležité parametry

Důležité je proto sledovat tyto parametry:

- RPSN (roční procentní sazba nákladů)

- úroková sazba

- výše dalších souvisejících poplatků

RPSN je důležitý parametr pro posouzení, zda je daná půjčka výhodná. Tato zkratka značí roční procentní sazbu nákladů, do které se započítávají všechny poplatky spojené s úrokem, jako například poplatek za uzavření smlouvy, vedení účtu nebo za správu úvěru.

Jak už název značí, RPSN je udávána v procentech za období jednoho roku splácení půjčky. Na hodnotu RPSN je třeba dávat velký pozor především v případě, že si dlužník půjčuje peníze u nebankovní instituce. U nebankovních subjektů bývá hodnota RPSN často velmi vysoká.

Stejně tak je velmi důležité zjistit výši a podmínky úrokové sazby, která udává hodnotu v procentech, o kterou se částka, kterou si dlužník vypůjčí, navýší. Existuje několik druhů úrokových sazeb.

Pevná úroková sazba, která bývá často označována také jako fixní, značí takový stav, kdy se výše úroku po danou dobu nemění a zůstává stejná. Tím, že je pevná sazba po dobu trvání úvěru garantována, přináší dlužníkovi mimo jiné jistotu finální částky, kterou za úvěr zaplatí.

Naopak pohyblivou úrokovou sazbu může banka v závislosti na situaci na trhu kdykoliv změnit. Nicméně ve většině případů se mohou klienti v současnosti setkat převážně s pevnými úrokovými sazbami.

Rizika půjček pro nezaměstnané a dlužníky

Na trhu se stále objevuje mnoho podvodníků. Žadatel by si měl o dané společnosti zjistit více informací. Užitečné je přečíst si recenze od osob, které si zde dříve také půjčili. Vyplatí se také porovnat více nabídek různých poskytovatelů.

Nebankovní půjčky pro nezaměstnané a v exekucích patří k velmi rizikovým nebankovním půjčkám. Nabídka je pro tyto půjčky pro nezaměstnané limitovaná a ty společnosti, které ji nabízí mohou často hraničit s lichvou. U nebankovní půjčky pro nezaměstnané je rozhodně na místě získat co nejvíce informací o společnosti a přečíst co nejvíce recenzí.

Na podobném principu fungují SMS půjčky, půjčky o víkendu či půjčky pro zadlužené. Pokud žadatel potřebuje rychlou půjčku bez doložení příjmů na pokrytí jiného dluhu, měl by uvažovat o jiném řešení.

Rychlá půjčka pro nezaměstnané

Tyto druhy půjček bývají většinou inzerovány buď právě jako rychlé půjčky pro nezaměstnané, SMS půjčky, půjčky pro zadlužené, nezaměstnané či půjčky o víkendu. Zpravidla je poskytují nebankovní instituce.

SMS půjčka pro nezaměstnané

Poskytovatelé SMS půjček často inzerují tento druh půjčky právě jako půjčku pro nezaměstnané nebo jako půjčku pro nezaměstnané s exekucí. Jedná se o druh rychlé půjčky, kterou poskytují nebankovní instituce. Zpravidla si lze přes SMS půjčku vypůjčit pouze menší obnos peněz.

Přestože má SMS půjčka několik výhod, jako například rychlé a jednoduché sjednání a získání peněz za velmi krátkou dobu, nese s sebou také několik nevýhod a potenciálních rizik.

SMS půjčky mají většinou vysoké úroky a za zpožděnou platbu hrozí dlužníkovi vysoké sankce. Dlužník se nevyhne ani poměrně vysokým poplatkům a kontrolám registrů a příjmů.

Stejně jako u ostatních druhů půjček je i v případě SMS půjčky třeba si důkladně ověřit jejího poskytovatele a pozorně přečíst podmínky, za kterých bude půjčka sjednána.

Půjčka pro nezaměstnané o víkendu

Dalším způsobem, jak mohou být okamžité půjčky pro nezaměstnané inzerovány, jsou půjčky o víkendu nebo takzvané víkendové půjčky. Jedná se opět o druh rychlé půjčky, kterou poskytují nebankovní subjekty.

Přestože je hlavní výhodou této půjčky především to, že je poskytována velmi rychle, včetně víkendů a státních svátků, kdy většinou bankovní transakce neprobíhají, pojí se s ní také nevýhody včetně možných rizik.

Hlavními nevýhodami bývají velmi vysoké poplatky, které si subjekty za tuto půjčku účtují. Protože bývá poskytována v nestandartní dny, kdy ostatní transakce neprobíhají, účtují si instituce za tyto nabízené služby vysoké poplatky.

Protože půjčky o víkendu nabízí především nebankovní instituce, je namístě obezřetnost s těmito poskytovateli. Je dobré si pečlivě přečíst smlouvu a daný subjekt si předem ověřit.

Okamžitá půjčka pro nezaměstnané a dlužníky

Mnoho nebankovních společností může inzerovat půjčky pro nezaměstnané také jako okamžité půjčky pro nezaměstnané a dlužníky. Jak již z názvu vypovídá, o tento druh půjčky si mohou žádat také lidé, kteří již zadluženi jsou, mají exekuce nebo záznam v registru dlužníků.

Tento druh půjček klasické banky nenabízí, najít jej lze pouze u nebankovních společností. Tyto okamžité půjčky pro nezaměstnané jsou ovšem velmi rizikové, ne-li nejrizikovější vůbec, a to jak pro dlužníka, tak pro poskytovatele.

Protože dlužník již několik úvěrů má, pro poskytovatele může být velkým rizikem, že dlužník nebude tento nový úvěr schopen splácet. Proto jsou tyto okamžité půjčky pro nezaměstnané a dlužníky k vidění na trhu spíše zřídka.

Pro dlužníka může být rizikem sjednání půjčky u neověřeného nebankovního poskytovatele. Navíc na trhu s těmito druhy půjček mohou dlužníci často narazit na podvodníky.

V neposlední řadě se může dlužník lehce dostat kvůli stále novým půjčkám a neschopnosti splácet ty staré do dluhové pasti. Pokud není dlužník schopen splácet své původní závazky, měl by novou půjčku důkladně zvážit a raději popřemýšlet o alternativách, které by jej z tíživé finanční situace mohly dostat.

Hotovostní půjčka pro nezaměstnané

Některé druhy výše zmíněných půjček lze získat také jako hotovostní půjčku pro nezaměstnané. Vždy záleží na druhu konkrétní půjčky a podmínkách, za kterých je půjčka sjednávána. Například u některých subjektů lze dostat peníze v rámci víkendové půjčky také v hotovosti.

Alternativy půjček pro nezaměstnané a dlužníky

Přestože se mohou rychlé a okamžité půjčky pro nezaměstnané často zdát jako nejsnadnější řešení tíživé finanční situace, je na místě přemýšlet nad tím, jak se těmto rychlým půjčkám vyhnout.

Nejen, že mohou být často velmi rizikové, ale především jsou poskytovány s často vysokými úroky, které mohou dlužníka dostat do ještě větších finančních problémů. Jak jinak vyřešit tíživou finanční situaci? A jak zacházet s větším množstvím stávajících půjček?

Konsolidace stávajících půjček

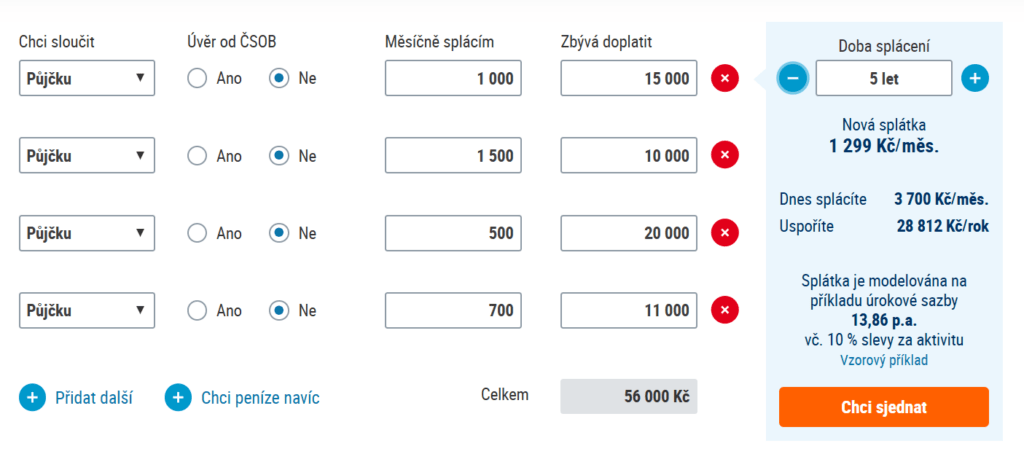

Místo založení další půjčky je na místě řešit konsolidaci stávajících půjček. Konsolidace, neboli sloučení půjček do jedné, výrazně usnadní dlužníkovi splácení všech půjček a úvěrů. Společnost, u které se dlužník rozhodne všechny své dosavadní dluhy splácet, za něj všechny tyto závazky splatí a vystaví mu nový úvěr.

Hlavní výhodou konsolidace půjček je větší přehled o tom, kdy, jak a kde půjčku splatit. Protože se jedná o nový úrok, je možné sjednat nové podmínky půjčky. Například lze prodloužit doba splácení a snížit měsíční částka. Nespornou výhodou také je, že platí dlužník poplatky či úroky pouze jednomu subjektu.

Na trhu půjček nabízí možnost konsolidace jak bankovní, tak nebankovní subjekty. Právě u nebankovních subjektů může být sjednání konsolidace půjček poměrně rizikové. Dlužník by si měl ověřit, zda se jedná o důvěryhodného poskytovatele.

Konsolidaci půjček nabízí většina známých bankovních subjektů, jako je Airbank, Equa Bank, ČSOB, Česká spořitelna či Komerční banka.

Refinancování půjčky

Jako další řešení se nabízí refinancování půjčky, kterým se tento dluh převede k jiné instituci. Hlavní motivací k refinancování půjčky bývá především nižší úroková sazba u jiného poskytovatele bankovních služeb, díky které lze ušetřit na úrocích.

Stejně jako konsolidace nabízí refinancování půjček bankovní i nebankovní poskytovatelé. I v tomto případě je na místě ověřit si věrohodnost instituce a přesně podmínky smlouvy. Refinancování půjček u nebankovních poskytovatelů může být často rizikové, tudíž se doporučuje sloučit si půjčky u ověřené bankovní instituce.

Zřízení kontokorentního úvěru

Možností také může být zřízení kontokorentního úvěru, díky kterému se mohou klienti vyhnout rychlým půjčkám. Díky zřízení kontokorentního úvěru může klient na svém účtu čerpat peníze do mínusu, a tím splatit závazky, které by zůstatkem na účtu nemohl zaplatit.