Zejména v koronavirové krizi je spoustu lidí odkázáno na půjčku, jelikož se ocitli v takové situaci, kterou již nejsou schopni finančně unést. Organizace Člověk v tísni vydala v listopadu analýzu zaměřující se na instituce poskytující úvěry a sestavila tzv. Index odpovědného úvěrování, který má spotřebitele upozornit na případná úskalí půjček u jednotlivých společností.

Na trhu stále figuruje velké množství společností, jež poskytují půjčky s obrovskými náklady, které v končeném důsledku mohou převyšovat samotnou půjčku. I proto nezisková organizace Člověk v tísni sestavuje každý rok analýzu zaměřující se na odpovědné úvěrování.

Index odpovědného úvěrování

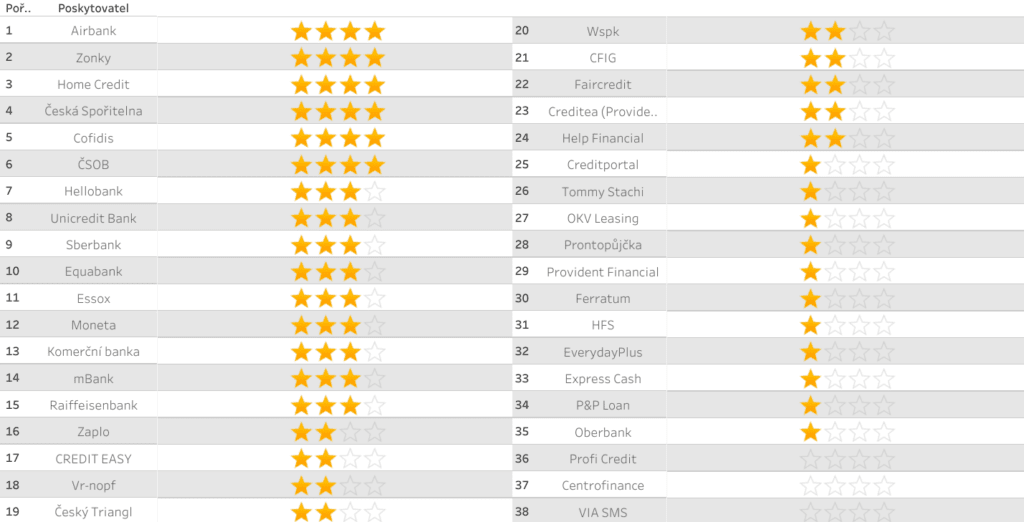

Celkem je v indexu zastoupeno 38 společností, které jsou hodnoceny na základě 15 parametrů zaměřujících se na jednotlivé náklady spojené s úvěrem. Jedná se tak například o klientskou vstřícnost při odkladech, transparentnost nebo promlčené pohledávky.

Jednotlivým kritériím je v analýze přidělena i příslušná váha, která poté dala vzniknout žebříčku nejdůvěryhodnějších poskytovatelů. Hodnocení je uváděno od 1 do 4 hvězdiček, přičemž plný počet značí nejlepšího poskytovatele.

Z celkového počtu 38 institucí plného počtu dosáhlo hned 6 společností v čele s Air Bank a Zonky. Celková analýza je založena na modelu roční půjčky v hodnotě 50 000 Kč, a to i s případnými půlročními potížemi se splácením.

Na co si dát při půjčce pozor

Modelová situace poukázala na fakt, že na trhu stále figuruje velké množství poskytovatelů úvěrů, u kterých je možné na úrocích, poplatcích a dalších nákladech zaplatit až o 95 000 Kč více.

U bank se úrokové sazby sazby pohybuje v rozmezí od 10 do 15 %. U větších nebankovních společností je to převážně 20 až 30 %. Nicméně u 8 společností, jež jsou v indexu zahrnuty, se může jednat až o 200% úrok.

Spotřebitelé by měli při rozhodování hledět na stejné aspekty, kterými se zabývá i samotná analýza, a zjistit si tak nejlepší variantu pro co nejvýhodnější půjčku.

Každý důvěryhodný poskytovatel by měl například na svých internetových stránkách uvádět kalkulačku pro odhad splátek. Celková transparentnost stále představuje zásadní problém.

Přesto se však trend mění a věřitele postupně přestávají skrývat citlivé informace o svých produktech a jsou obecně férovější. Důležitým aspektem je rovněž klientská vstřícnost, a to zejména v oblasti promlčecí lhůty a způsobu vymáhání pohledávek.

Existují totiž případy, kdy se i takové společnosti jako ČSOB nebo Komerční banka domáhaly poplatků po 15 letech. Zákon takový způsob umožňuje, nicméně to dané společnosti na klientské přívětivosti rozhodně nepřidá.

Žebříček jednotlivých poskytovatelů

A jak tedy vypadá pořadí jednotlivých společností? Člověk v tísni uvádí, že nejvyšší počet hvězd znamená nejodpovědnějšího poskytovatele. Celkový žebříček je pak uveden na obrázku.

Na pomyslné bedně se umístily společnosti Air Bank, Zonky a Home Credit, které se těší čím dál větší oblíbenosti.

Neseriózním věřitelům by se spotřebitel měl vyhnout v každém případě. Výše uvedený žebříček pak může posloužit jako navigátor.