Čtvrtým ročníkem pokračuje Navigátor bezpečného úvěru v hodnocení trhu spotřebitelských úvěrů. V letošním roce přinesl přísnější kritéria celkem pro 64 hodnocených subjektů. Celkovým vítězem se stala Komerční banka, uspěly ale i banky nové, které jsou vyzyvateli tradičních bankovních domů, a také značkové nebankovní společnosti. Ukazuje se také, že se ceny v segmentu bezpečných poskytovatelů úvěru sbližují.

„Letošní výsledky Studie Navigátor bezpečného úvěru dokládají, že se trh v segmentu bezpečných poskytovatelů půjček do značné míry sám reguluje, a reaguje tak na potřebu zvýšené ochrany spotřebitelů. Věříme, že i díky působení projektu Navigátor bezpečného úvěru,“ uvozuje výsledky letošní Studie zakladatel projektu Navigátor bezpečného úvěru Michael Mejstřík, profesor Univerzity Karlovy.

„V tomto ročníku se definitivně potvrdilo, že cena přestala být nejdůležitějším parametrem, protože se u bezpečných poskytovatelů pohybuje ve velmi úzkém rozmezí. Pro rozdělení a odlišení jednotlivých společností je tak potřeba hledat mnohem přísnější kritéria. Ta mohou na spotřebitele působit jako detaily. Přesto hrají významnou roli v případě potíží se splácením nebo při nestandardních situacích. Právě tady se ukazuje obrovský rozestup mezi společnostmi,“ doplňuje Mejstřík.

I to byl jeden z důvodů, proč Navigátor bezpečného úvěru přišel pro letošní ročník s upravenou metodologií, která výrazněji reflektuje posun na trhu spotřebitelských úvěrů. „Parametry, které jsme sledovali u společností před čtyřmi lety, na začátku projektu Navigátor bezpečného úvěru, se díky setrvalému tlaku u zodpovědných společností postupně de facto vyrovnaly a Studie na to reaguje,“ vysvětluje profesor Michael Mejstřík.

Proto její zpracovatelé z Univerzity Karlovy v tomto roce zkoumali mnohem detailněji další parametry půjček – jak se započítávají jednotlivé platby, kolik spotřebitelé zaplatí za prodlení, jaké jsou sankce. „Je zřejmé, že význam ceny v rámci segmentu bezpečných poskytovatelů úvěru klesá, již nemusí být pro rozhodování klíčová. Pokud spotřebitel vybere společnost v rámci bezpečného segmentu, dostane velmi podobnou nabídku od všech společností. To, co úvěry na trhu bezpečných poskytovatelů odlišuje, jsou mnohdy spotřebiteli i médii dosud opomíjené parametry. Právě k nim chceme v tomto ročníku a také v dalších přitáhnout pozornost spotřebitelů,“ říká Mejstřík.

Navigátor bezpečného úvěru se proto pro další rok zaměří na jedné straně na tlak na všechny společnosti v této oblasti, na straně druhé na spotřebitele a jejich pochopení významu těchto parametrů. „Jak se ukazuje, otevření diskuse na toto téma je správnou cestou pro další posun na trhu úvěrových produktů,“ vysvětluje profesor Mejstřík.

„Dosud jsme směrem ke spotřebitelů zdůrazňovali nutnost brát si půjčky jen u bezpečných poskytovatelů úvěru a sledovat jejich cenu. Věříme, že nyní nastává správný čas, kdy by se při jejich výběru měly uplatnit také další faktory, které celkový produkt výrazně ovlivňují,“ říká Zdeněk Soudný, tiskový mluvčí projektu Navigátor bezpečného úvěru.

„Nově se chceme ptát na to, jakou přidanou hodnotu svým zákazníkům bezpeční poskytovatelé úvěrů nabízejí a jak se to projevuje v celkové podobě produktu,“ uzavírá Soudný. Tedy co za cenu úvěru skutečně dostanou – nejen jaký produkt, ale například také jaké služby. A jak se společnost ke klientovi zachová, pokud se opozdí se splátkou.

Banky reagují na změny na trhu stále pomalu

„Výsledky jednotlivých bezpečných poskytovatelů úvěru vykazují jisté podobné znaky – především na vrcholu hodnocení jsou již jen minimální rozdíly v bodech. Zásadní rozdíl mez společnostmi je tak ve výše popsaných „necenových parametrech“ úvěrů. Potvrzuje se také propad většiny klasických bank v celkovém hodnocení – příliš pomalu reagují na změny na trhu a požadavky spotřebitelů, a to nejen z pohledu ceny, ale také dalších parametrů úvěru,“ popisuje letošní Studii profesor Michael Mejstřík.

Nejbezpečnější poskytovatelé: banky i značkové nebankovní společnosti

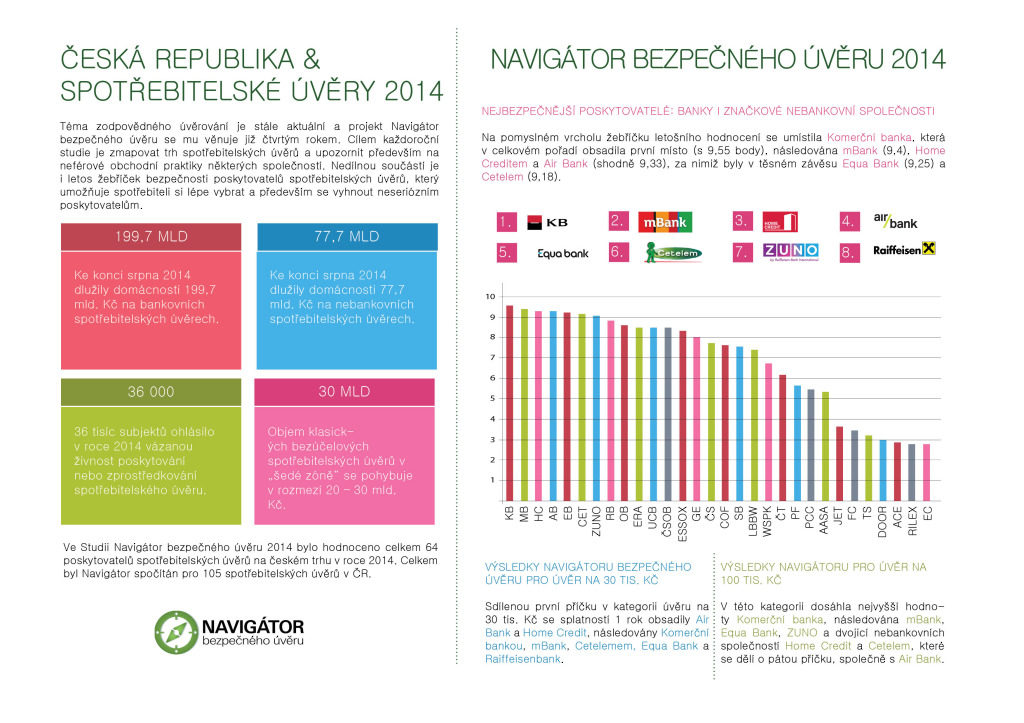

Na pomyslném vrcholu žebříčku letošního hodnocení se umístila Komerční banka, která v celkovém pořadí obsadila první místo (s 9,55 body), následováná mBank (9,4), Home Creditem (9,36), Air Bank (shodně 9,33), za nimiž byly v těsném závěsu Equa Bank (9,25) a Cetelem (9,18). Na společnost Cetelem, která v České republice byla známá svými nebankovními půjčkami, navazuje Hello Bank.

„Celkem 7 společností se umístilo v bodovém hodnocení na hranicí 9 bodů, což lze považovat za velmi dobrý výsledek,“ vysvětluje profesor Mejstřík. Jak znovu podotýká, pozornost v tomto ročníku by se ale mnohem spíše měla věnovat těm společnostem, které skončily v hodnocení na spodních příčkách, byť stále splňují kritéria pro označení bezpečný poskytovatel úvěru.

„Proč klasické banky v našem hodnocení propadají? Protože na rozdíl od nových dynamických bank a značkových nebankovních společností své produkty nevyvíjejí, nechovají se prospotřebitelsky,“ hodnotí Mejstřík. Výjimkou v letošním hodnocení je Komerční banka, která uspěla velmi dobře.

„Podíváme-li se ale na výsledky některých jiných velkých tradičních bankovních domů, pak nejsou příliš dobré. Jak věříme, Studie pomůže tyto společnosti upozornit, že by svůj přístup měly změnit. Může být dobrým motivátorem umístit se v dalším ročníku lépe“ doplňuje Mejstřík.

V kategorii půjčky 30 tisíc korun si nejlépe vedly Air Bank a Home Credit. Další místa obsadily Komerční banka, mBank a Cetelem. V případě úvěru na 100 tisíc korun nabízí nejlepší podmínky Komerční banka, dále mBank, Equa bank, Zuno, Cetelem a Home Credit.

Novinka Studie pro rok 2014 – střední kategorie

Novinkou letošního ročníku Studie je střední kategorie rizikovosti úvěrových společností. Ve výsledcích je poměrně úzká, skládá se totiž jen ze 4 subjektů: PROFI CREDIT, Provident Financial, Aasa a Český Triangl.

PROFI CREDIT není pod dohledem ČNB a není členem ČLFA, využívá ale úvěrových registrů a splňuje i ostatní podmínky pro zařazení do střední kategorie rizikovosti. Totéž platí pro Aasa a Český Triangl. Provident je členem ČLFA, ale není ani pod dohledem ČNB, ani členem úvěrových registrů SOLUS či CCB.

Všechny ostatní podmínky splňuje, proto je také zařazen do střední kategorie rizikovosti. Společnosti, které označujeme za predátory, a jsou v celkovém hodnocení proto zařazeny níže, nesplnily 2 či více podmínek pro zařazení do střední kategorie.

„Věříme, že společnosti, které byly zařazeny do střední kategorie, mají potenciál dalšího kvalitativního růstu a v dalším ročníku by se mohly dostat nad pomyslné lomítko mezi střední rizikovou kategorií a bezpečnými poskytovateli úvěru. Stačí splnit základní kritéria, která spotřebitelům zaručí jejich zodpovědný a bezpečný přístup k poskytování úvěrů,“ komentuje výsledky profesor Mejstřík.