Když přijde řeč na půjčku, většinou člověka napoprvé napadne banka. Co když však na úvěr od banky žadatel nedosáhne či nesplní podmínky? Kam se pak obrátit a kde hledat řešení? Alternativou jsou nebankovní půjčky, některé si lze navíc sjednat i bez registru a potvrzení příjmu.

Nebankovní půjčka je finanční produkt, který poskytuje jiná (nebankovní) společnost než klasická banka. Nebanky nabízí i menší částky, které jsou často schváleny ihned, případně do 24 hodin. Pro získání nebankovní půjčky navíc žadatel nemusí splňovat tak přísné podmínky jako u bankovní půjčky.

Jak postupovat v případě, kdy je člověk vystaven okamžité potřebě peněz a nemůže si dovolit bankovní půjčku? Co dělat v situacích, kdy letitý záznam v registru brání v žádosti o úvěr nebo není možné doložit potvrzení o příjmu? Nebankovní instituce nabízejí pomocnou ruku. Ovšem něco za něco.

Shrnutí článku

Nebankovní půjčky bez registru a potvrzení příjmu jsou mnohdy velmi rizikové.

Půjčky bez registru nejsou ČNB povoleny, přesto je různé společnosti nabízejí.

Peníze na ruku a ihned nabízí většinou soukromníci.

Sjednání nebankovní půjčky je obvykle rychlé a snadné, u vyšších částek však vyžaduje zástavu.

Za doložení příjmu se dá považovat výplata, příjem z podnikání či pronájmu nebo sociální dávky.

Půjčky bez registru a doložení příjmu

Častokrát zaznívá otázka, jak získat půjčky bez registru a doložení příjmu. Současný právní rámec platný od roku 2016 takové možnosti nepovoluje a většina důvěryhodných věřitelů s licencí od České národní banky se touto legislativou řídí. Nicméně přesto se lze setkat s nabídkami půjček bez registru.

Půjčka bez registru (a doložení příjmu), respektive její obchodní podmínky a výpis poplatků, by vždy měla být důkladně prověřována. Pokud některý věřitel poskytuje půjčku za výrazně výhodnějších podmínek, než jiní, je třeba být dvakrát obezřetný.

Je obecně známo, že je konkurenční boj na finančním trhu velmi tvrdý a snaha získat každého zákazníka je velmi vysoká. Trh je nasycen a najít nové klienty vyžaduje úsilí. Společnosti proto přicházejí s nejrůznějšími lákadly a výhodnými nabídkami, které mnohdy hraničí až s podvodem.

Pozor na podvodné poskytovatele půjček bez registru a dokládání příjmu. Na první pohled mohou snadná (prakticky neexistující) obchodní kritéria k získání úvěru vypadat velmi lákavě, ovšem tyto instituce si dobře ohlídají, je-li pro ně takový krok do nejistoty a rizika výhodný či nikoli.

Kdo poskytuje půjčku bez registru?

Jak je možné získat půjčku bez registru (a potvrzení o příjmu)? V prvé řadě je nutné zmínit, že takové úvěry poskytují výhradně nebankovní společnosti a soukromníci. Banky od podobných forem půjčování peněz dávají striktně ruce pryč.

Ti, kdo jsou ochotni podstoupit riziko a propůjčit své peníze lidem se záznamem v registru, daný risk vyvažují nadstandardními úroky, nezřídka atakujícími i 100 %, a rovněž abnormálními poplatky za vedení úvěru nebo vysokými pokutami za prohřešky (pozdní splátky, odložení splátek a splátkové prázdniny, odeslání upomínek, a jiné).

Kdo poskytuje půjčku online bez registru? Jednou z těch, kdo se otevřeně hlásil k uvolňování půjček bez registru, byla například nebankovní společnost Fair Credit. Té ovšem v roce 2024 odňala ČNB oprávnění podnikat. Svůj produkt propagovala těmito slovy:

„Potřebujete finanční prostředky a zároveň byste se rádi vyhnuli zdlouhavému administrativnímu procesu schvalování úvěru? Pak jste zvolili dobře. Naše rychlá hotovostní půjčka je bez nahlížení do registru.“

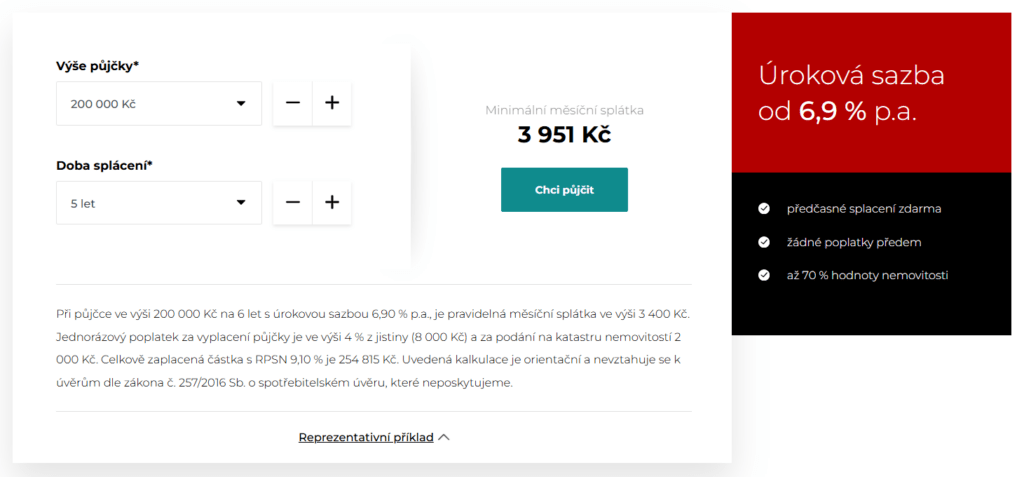

Rychlou půjčku bez registru v současnosti poskytuje například Zoxo. K získání tohoto úvěru (až do výše 10 milionů korun s úrokovou sazbou od 6,9 % p.a.) jsou potřeba pouze tři věci, a to:

- dva doklady totožnosti (min. 18 let a max. 60 let)

- možnost ručení nemovitým majetkem

- aktivní podnikatelská činnost

Zoxo bohužel poskytuje půjčku bez registru pouze podnikatelům a OSVČ. Výměnou za to však nabízí předčasné splacení zdarma a nulové poplatky předem.

Půjčka na směnku – nelegální peníze na ruku

Půjčka bez příjmu a registru zní už od první chvíle jako utopie. Žádná relevantní finanční instituce dobrovolně nepodstoupí riziko, při němž klient zapsaný v registru dlužníků a bez práce. Takové půjčky jsou pro obě strany vysoce rizikové. Věřiteli hrozí ztráta finančních prostředků a dlužníkovi pád do dluhů a exekuce.

Na scénu tudíž přicházejí soukromníci a inzerenti, kteří nabízejí peníze na ruku. Používají k tomu dnes již nelegální směnky, na jejichž základě půjčují nemajetným občanům malé i vyšší částky. Nevýhodou směnek je krátká splatnost a možnost přeprodat směnku jinému věřiteli. Dlužník si tudíž nikdy není jistý, komu vlastně dluží.

Úroky u směnek jsou zpravidla velmi vysoké. Věřitel nechává dlužníka podepsat i takzvanou rozhodčí doložku, s níž se v případě nesplácení může věřitel obrátit na rozhodčí soud a vymáhat své prostředky touto cestou.

Půjčka na směnku je obecně považována za formu lichvy, proto by si měl každý dlužník podobné půjčky dvakrát rozmyslet. Alternativami mohou být půjčky od příbuzných, kolegů či přátel, kteří v rámci vzájemné důvěry mohou poskytnout finance bezúročně.

Vždy není na škodu přehodnotit dosavadní životní styl a ubrat na výdajích, případně přidat na příjmech. Najít si druhé zaměstnání, přivýdělek, brigádu, prodat nepotřebný majetek, a jiné.

Výhody a nevýhody půjčky bez registru

Vše má své klady a zápory a výjimkou nejsou ani půjčky bez registru a doložení příjmu.

Výhodami půjčky jsou:

- úvěr mohou získat i zadlužení občané

- rychlé a snadné sjednání půjčky

- půjčku lze sjednat online

- první půjčka bez registru může být zdarma, s nulovým úrokem a bez poplatků

- půjčky bez zástavy

Mezi nevýhody půjček bez registru patří:

- poskytovány jsou výhradně nebankovními společnostmi

- většinou si lze půjčit jen malé částky

- u vyšších částek je nutné mít zástavu

- krátká splatnost

- vysoké poplatky a RPSN

Samozřejmě platí, že o úvěry, které samy sebe prezentují jako půjčky bez registru a potvrzení příjmu, mohou zažádat i občané, kteří problémy s registry a doložením příjmu nemají. Pokud jsou ochotni přistoupit na obchodní podmínky, nic nestojí v cestě.

Půjčka online (bez potvrzení o příjmu)

Online půjčky obecně jsou velmi dobrým sluhou, neboť je lze sjednat přímo z domova, v němž je k dispozici připojení k internetu. Stačí si vybrat z velkého množství poskytovatelů a prostřednictvím online žádosti na jeho webových stránkách odeslat poptávku.

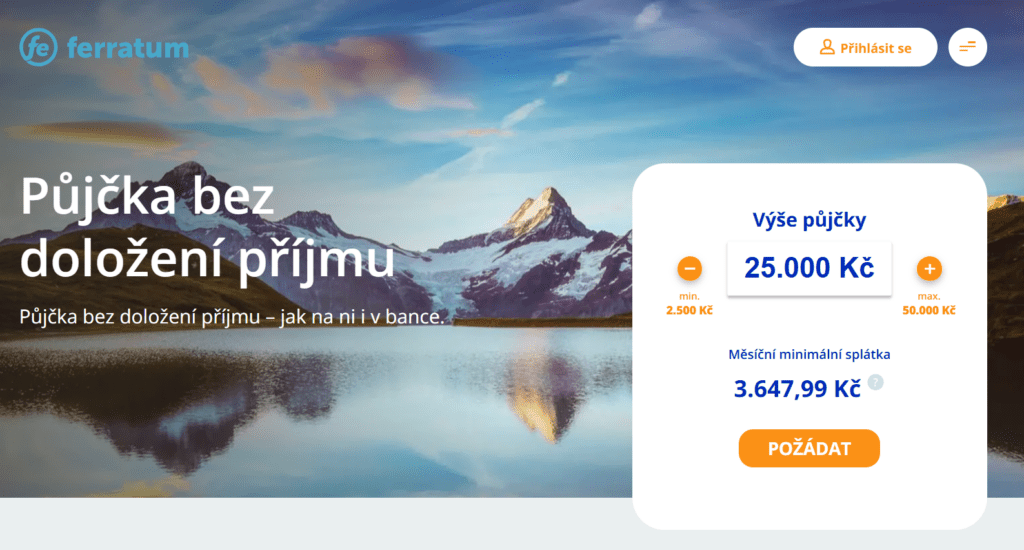

Řada poskytovatelů nabízí online půjčky bez registru i online půjčky bez doložení příjmu.

TIP: Pro ty, kteří si nejsou jisti výběrem vhodného věřitele, existují takzvané srovnávače půjček, odborně řečeno agregátory. Na základě volitelných požadovaných parametrů (výše částky, doba splatnosti, výše úroku) lze během okamžiku vybrat tu nejvýhodnější půjčku na míru.

Nebankovní půjčky bez doložení příjmu

Bez nutnosti osobní účasti na pobočkách jednotlivých věřitelů lze přes internet zařídit online úvěr a také půjčku online bez potvrzení příjmu. Finanční domy ve většině případů žádají zájemce o půjčku o doložení příjmu, poněvadž potřebují mít jistotu, že klient unese novou finanční zátěž.

Nebankovní půjčky bez doložení příjmu jsou tedy takové, jež od klientů nevyžadují písemné potvrzení o výši mzdy od zaměstnavatele. Mnohdy věřitelům postačí několik posledních výpisů z bankovního účtu, kde nebankovka jasně vidí poměr mezi příjmy a výdaji a dokáže si tak udělat obrázek o klientově finanční situaci.

Půjčky bez příjmu, to znamená bez jakéhokoliv příjmu, nejsou možné. Žádná finanční společnost nebude riskovat ztrátu, aniž by si předem nevyžádala patřičné zajištění, respektive záruku, že bude mít klient z čeho úvěr splácet.

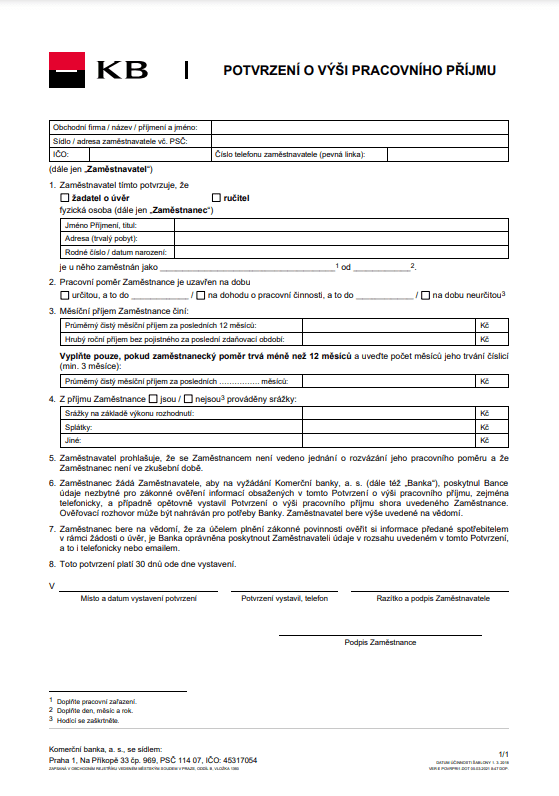

Jak získat potvrzení o příjmu?

Nabízí se otázka, jak získat potvrzení o příjmu, zejména je-li člověk nezaměstnaný.

Za doložení příjmu se dá považovat nejen výplata ze stálého zaměstnání na hlavní pracovní poměr, nýbrž také příjmy z pronájmu či podnikání (na hlavní i vedlejší pracovní poměr), dále renta, výnosy z investic, důchod, rodičovský příspěvek a jiné sociální dávky.

Takové příjmy lze doložit smlouvou o pronájmu, vydanými fakturami, důchodovým výměrem, či písemným přiznáním sociálních příspěvků. Nebankovní společnosti jsou v těchto ohledech relativně benevolentní, dokáží flexibilně reagovat a doptávat se na okolnosti.

Co je registr?

Registrem je jednoduše řečeno míněna databáze žadatelů o spotřebitelský úvěr, ať už úspěšných či neúspěšných, u banky i nebankovních společností. Každý člověk, který kdy zažádal banku či jiného poskytovatele spotřebitelských úvěrů o finanční výpomoc, je evidovaný v jednom (i více) z takových registrů.

Záznam může být jak pozitivní, tak i negativní.

Pozitivním záznamem je rozuměna úspěšná žádost o půjčku, pravidelné a bezproblémové splácení a doplacení půjčky. Tyto informace jsou důležitým vodítkem všem věřitelům, neboť uživatele představují v dobrém světle. Budoucí potenciální žádost o úvěr má lepší šance na schválení, pokud poskytovatel zná žadatelovu dobrou úvěrovou minulost.

Negativními záznamy se naopak rozumí jakýkoliv prohřešek vůči řádnému splácení úvěru, namátkou opožděné platby, vynechání splátek, nebo přinejhorším úplný stop splácení a narůstající dluhy. Takové informace vyvolávají ve věřitelích oprávněné obavy o klientovu solventnost.

Registry dlužníků jsou legislativně povinny profil každého zájemce o úvěr důkladně prověřit a na nalezené informace brát zřetel. Takto definuje povinnost posouzení úvěruschopnosti spotřebitele Zákon č. 257/2016 Sb. Zákon o spotřebitelském úvěru v paragrafu § 86:

Poskytovatel před uzavřením smlouvy o spotřebitelském úvěru nebo změnou závazku z takové smlouvy spočívající ve významném navýšení celkové výše spotřebitelského úvěru posoudí úvěruschopnost spotřebitele na základě nezbytných, spolehlivých, dostatečných a přiměřených informací získaných od spotřebitele, a pokud je to nezbytné, z databáze umožňující posouzení úvěruschopnosti spotřebitele nebo i z jiných zdrojů. Poskytovatel poskytne spotřebitelský úvěr jen tehdy, pokud z výsledku posouzení úvěruschopnosti spotřebitele vyplývá, že nejsou důvodné pochybnosti o schopnosti spotřebitele spotřebitelský úvěr splácet.

Jaké registry existují?

Úvěrových rejstříků působí v České republice celá řada. Třemi nejznámějšími jsou SOLUS (Sdružení na Ochranu Leasingu a Úvěru Spotřebitelům), BRKI (Bankovní registr klientských informací) a NRKI (Nebankovní registr klientských informací).

SOLUS jako jeden z mála vede také pozitivní registr, a to podle paragrafů § 20z a § 20za zákona č. 634/1992 Sb., o ochraně spotřebitele. SOLUS nabízí komplexní služby, zastřešuje jak registry fyzických a právnických osob, tak registry pomocné a registr třetích stran.

Jak zjistit, jestli jsem v registru dlužníků? Stačí si zažádat o výpis a za drobný poplatek jej lze obdržet během 30 dnů, případně i rychleji.

Registr SOLUS

Do evidence SOLUSu se člověk dostává až po dosažení dlužné částky minimálně 500 Kč. Kritériem pro zařazení do registru je fakt, že je spotřebitel delší dobu v prodlení s plněním svých závazků z úvěrové, leasingové nebo jiné smlouvy.

Doba prodlení musí být pro zápis do SOLUSu delší než 30 dní. Zpravidla se tak děje po nezaplacení tří po sobě jdoucích splátek. Záznamy v registru SOLUS zůstávají po dobu tří let, s výjimkou produktů „Telekomunikační poplatky, služba elektronických komunikací“, nebo „Elektrická energie“ nebo „Plyn“. V tomto případě je automatický výmaz realizován po jednom roce od úhrady dluhu po splatnosti.

Na žádost si lze z registru opatřit výpis, v němž budou uvedeny veškeré pozitivní i negativní záznamy, existují-li nějaké.

Registry NRKI a BRKI

NRKI a BRKI fungují na velmi podobném principu jako SOLUS. Rovněž shromažďují informace o všech smluvních vztazích mezi spotřebitelem a bankou (potažmo nebankovní institucí), mapují platební morálku a zaznamenávají i informace, kdy banka (nebo nebankovka) s klientem smlouvu neuzavřela. Tento údaj je z databáze BRKI vymazán po jednom roce, z NRKI po 6 měsících.

Osobní údaje spotřebitele v rejstříku dlužníků zahrnují jméno a příjmení, rodné číslo, datum narození, místo a zemi narození a adresu. Dále pak počet všech bývalých, současných i možných budoucích úvěrových závazcích, výši úvěru a splátek a historii splácení. Informace v BRKI i NRKI zůstávají po dobu 4 let od ukončení smluvního vztahu mezi bankou a spotřebitelem.

Registr CERD

Rejstřík CERD, neboli Centrální registr dlužníků má velmi špatnou pověst, neboť funguje v rámci soukromého sektoru a postrádá důvěryhodnost. Výpisy z tohoto rejstříku nejsou relevantní, neboť ani BRKI, ani NRKI s CERDem nesdílejí informace o spotřebitelích a jejich úvěrových závazcích. Ostatní registry i bankovní instituce se od CERDu distancují.